全景解读加密期权市场:「洗牌」速度快,新协议任重道远

原文作者:Three Sigma, 区块链工程和审计公司

原文编译:Felix, PANews

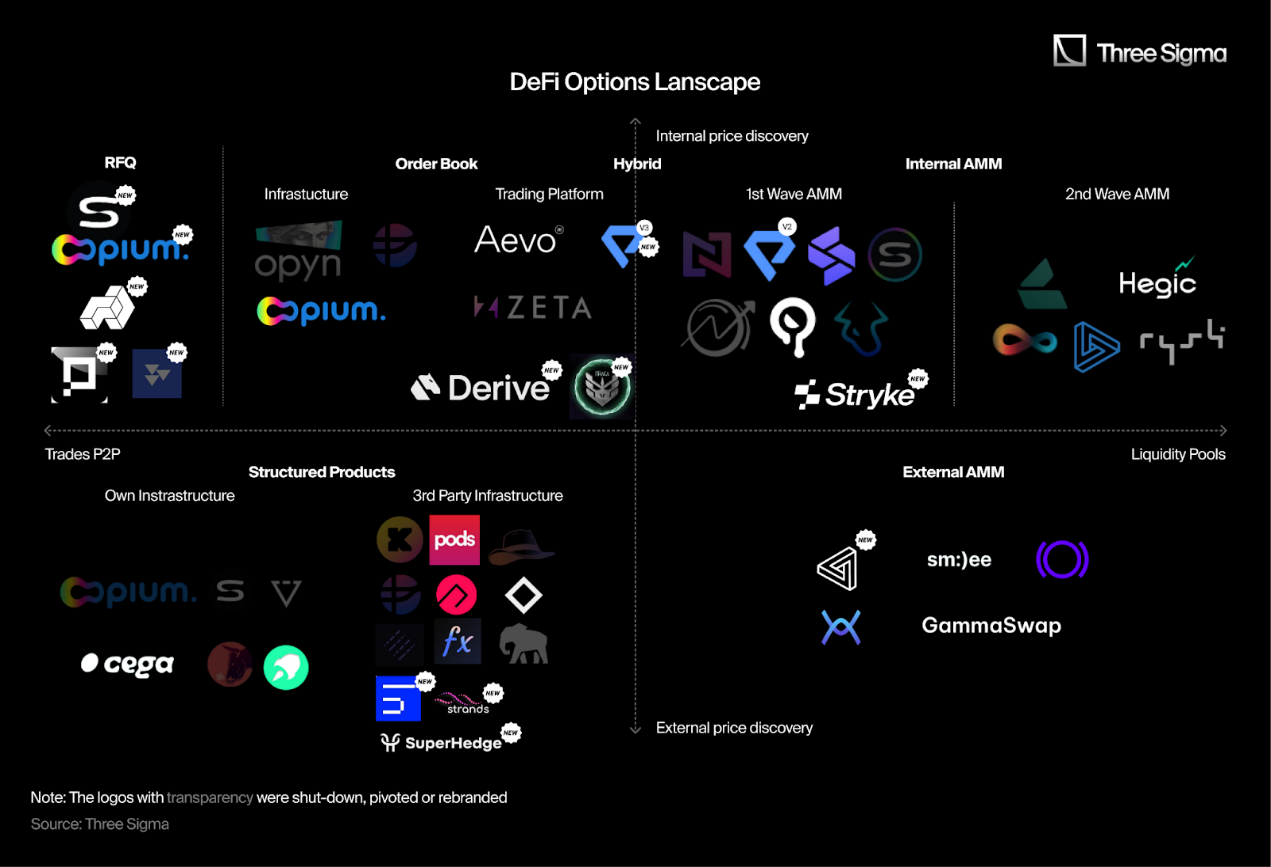

DeFi 领域在不断发展,期权市场也取得了显著的进步。新的协议、产品和策略不断涌现,重塑了去中心化的期权交易。重新审视这一不断变化的格局并评估塑造 DeFi 期权未来的趋势非常重要。一年前曾将协议分为 4 个主要类别:

订单簿

AMM(内部)

AMM(外部)

结构化产品

从那时起,每个类别中的协议都经历了重大变化。一些协议积极扩张,而另一些则转向新模式,或者不幸关闭。前景既充满挑战又充满希望,在这个快节奏的环境中生存是没有保证的。

正如@DanDeFiEd(rysk finance 创始人)在去年米兰联邦理工学院的衍生品演讲中提到的,“你们中的一些人是 NGMI。”(PANews 注:NGMI 是 Not gonna make it 缩写,意为无法成功)。他的话被证明是有预见性的。在原始报告中提到的 50% 的协议要么已经放弃期权业务,要么已经停止运营。DeFi 生态可能是无情的,只有适应能力最强的才能生存下来。

但为什么如此高的淘汰率?

过去一年,积分系统和 MEME(模因)币占据了主导地位,引发了人们对可持续性和价值创造的质疑。对于许多努力寻找产品市场契合度(PMF)的期权协议来说,永续合约获得杠杆的偏好一直是一个关键挑战。

此外,积分交易的兴起转移了人们对期权等更复杂的结构性产品的注意力和流动性。

去年陷入困境的协议是否已经成功适应了,还是越来越多的关注永续和短期奖励决定了它们的命运?答案与项目本身一样多种多样,但有一点是肯定的:未来的道路只会变得更加艰难。

总体趋势

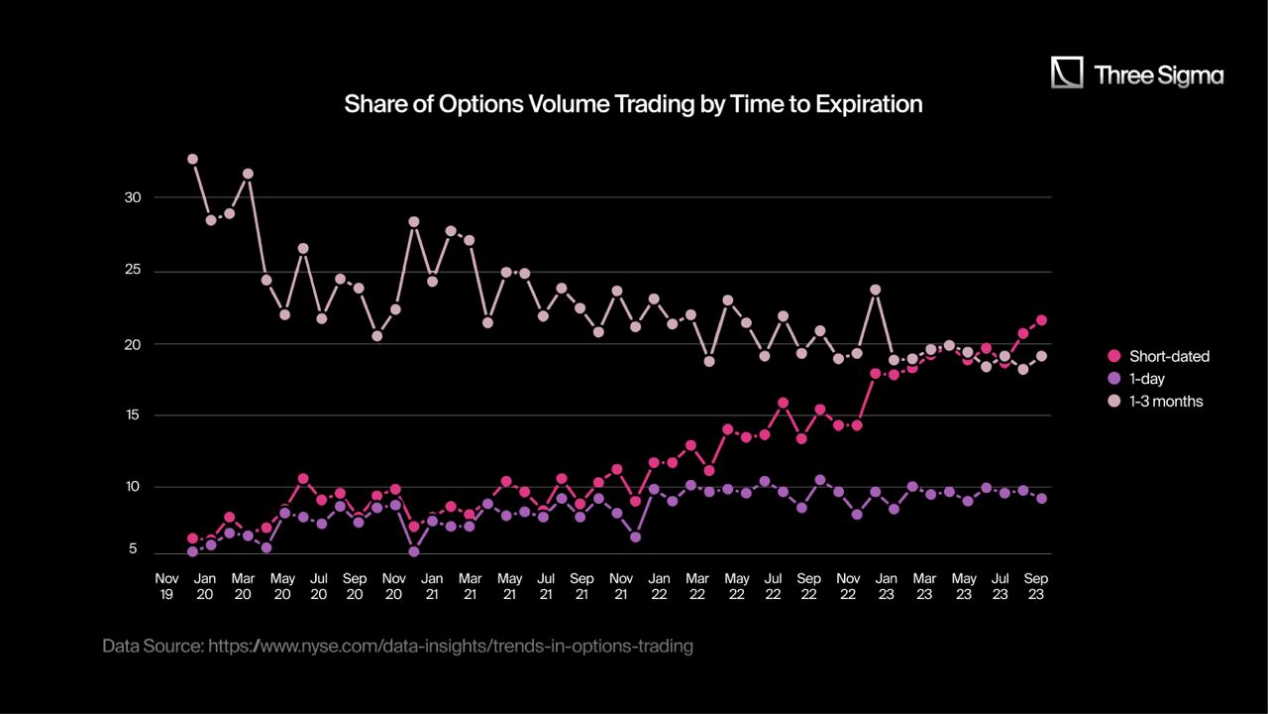

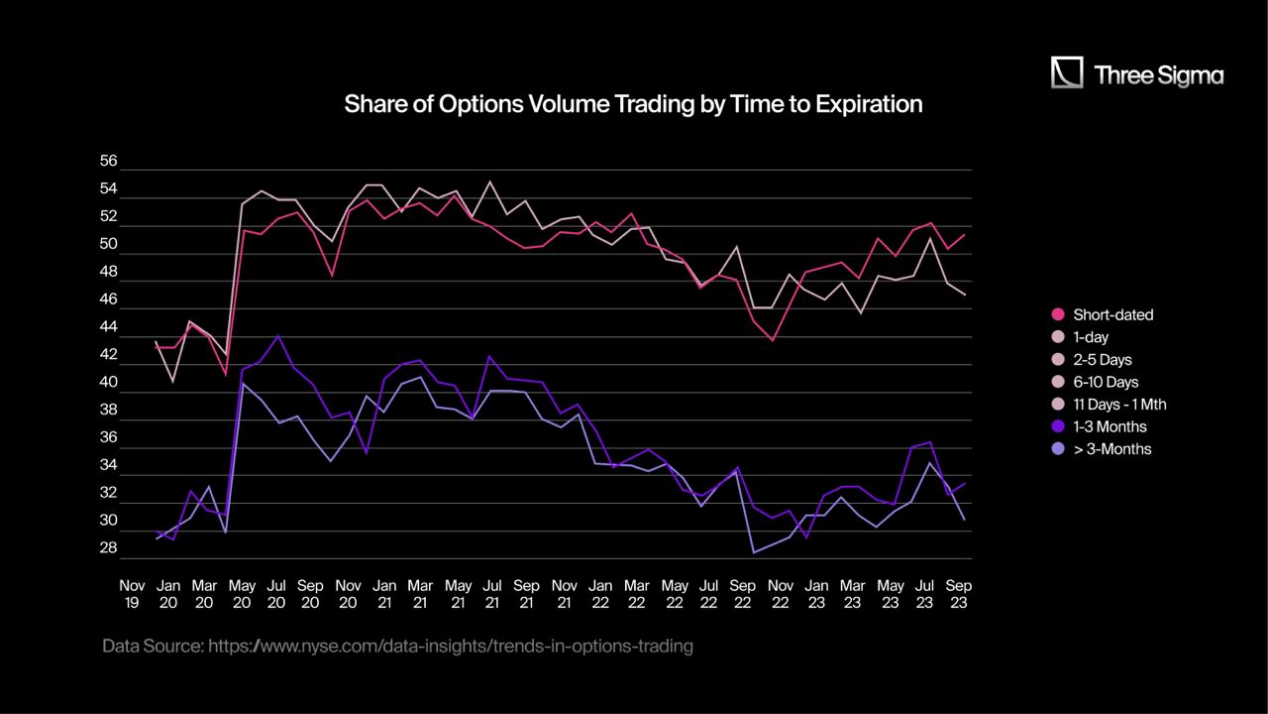

“[…] 根据我们的估计,美国股票市场期权交易量的零售份额为 […] 45% ,[…]。零售期权份额的增长最初是由 2020 年的疫情推动,随着零售期权交易者抓住短期期权押注市场走向,这一份额持续增长。低价期权的交易量份额也在增加,进一步推动了整体期权交易量,尤其是散户交易量。这些趋势似乎都没有逆转的危险。”

纽约证券交易所——期权交易趋势, 2023 年 12 月

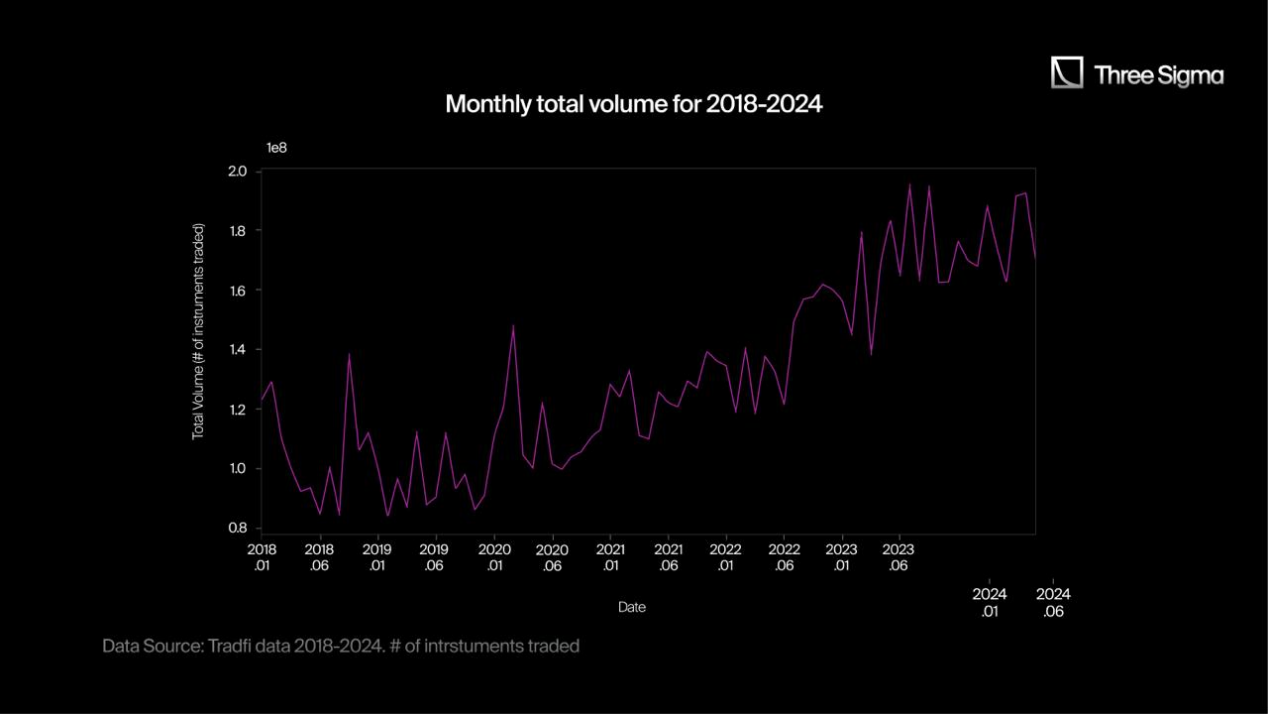

在传统金融 (TradFi) 中,散户交易者对高风险、短期期权的兴趣日益浓厚。这种转变在数据中显而易见:每周期权交易量翻了一番,从 2018 年的每周约 1 亿份合约攀升至 2024 年的 2 亿份合约。这意味着每周开仓和平仓的数量显著增加。

随着加密领域以外的散户交易员严重倾向于短期、高杠杆的机会,问题出现了:DeFi 期权能否利用同样的势头?还是永续期权将继续主导加密杠杆叙事?

DeFi 期权发展

“我们找到了 PMF”——创始人对一位毫无戒心的 VC 说

“Huuugeee TAM(注:Total addressable market,可用市场总量)”——同一位创始人对同一位毫无戒心的 VC 说

整个 2022 年,像 Ribbon 这样的期权库备受欢迎,引起了 DeFi 社区的兴趣。然而,随着最初的兴奋消退,从 2022 年底到 2023 年,名义交易量开始稳步下降。这种低迷反映了 DeFi 期权协议在保持势头方面面临的更广泛挑战。

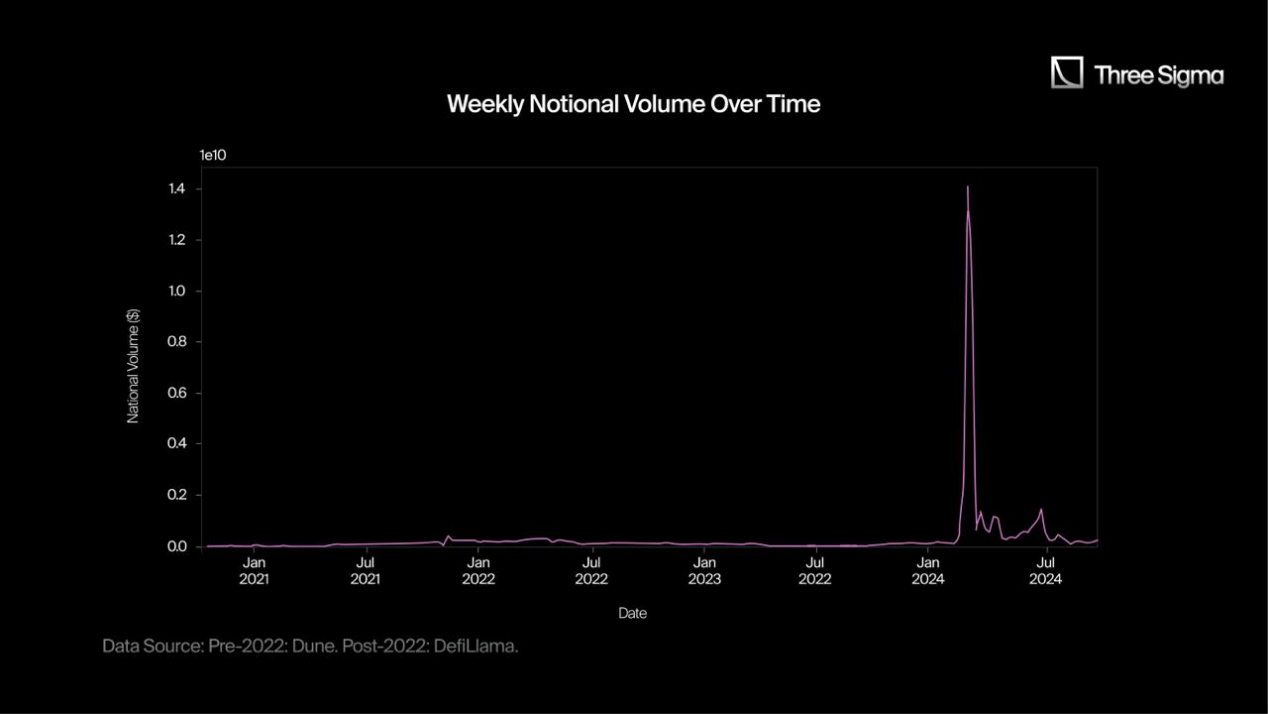

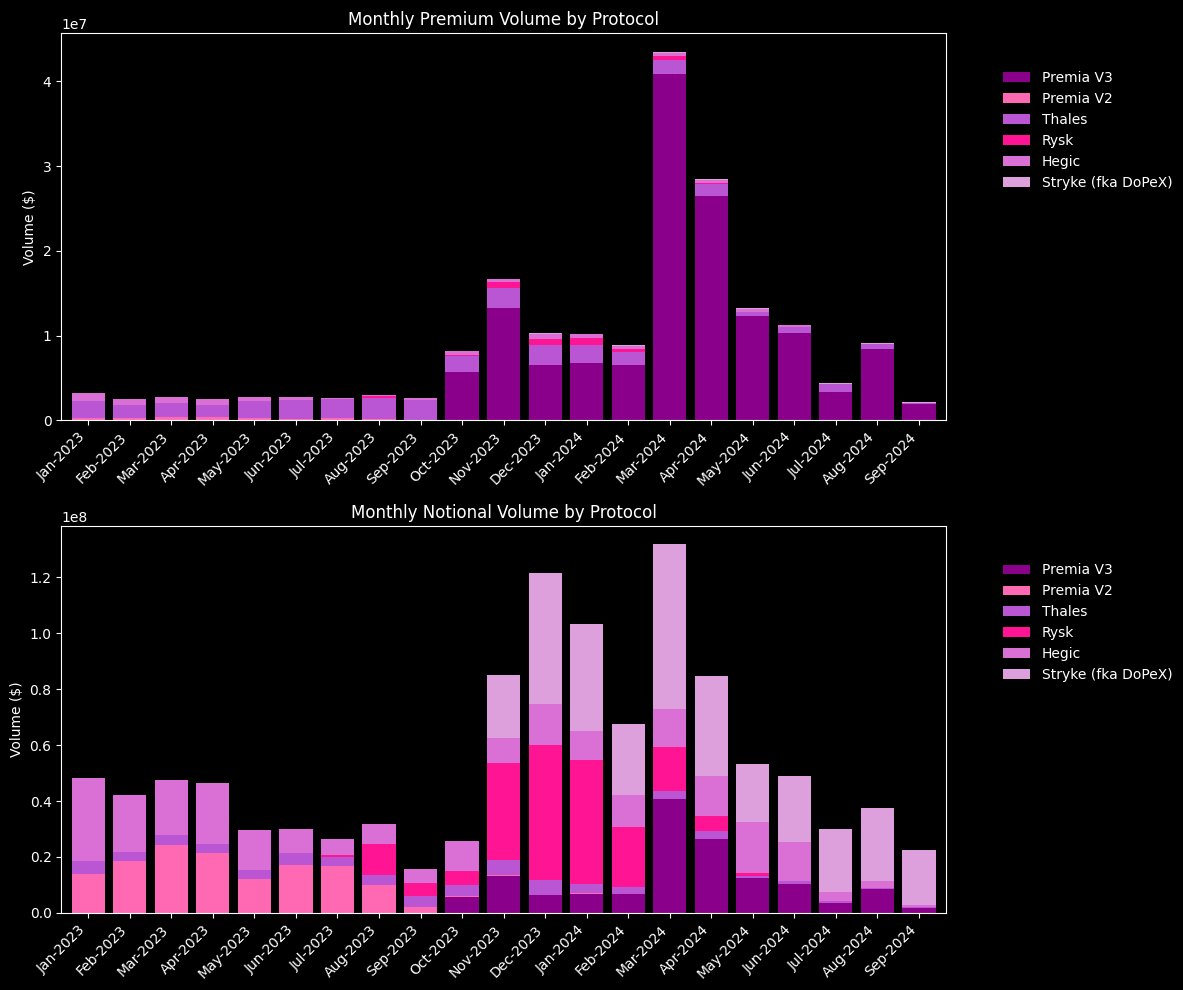

然而,到 2024 年,情况开始发生变化。新的交易所和产品的引入,如 AEVO、Derive(Lyra 的应用链)和 Stryke 等,帮助重新激起了人们对该领域的兴趣,逐渐夺回了市场份额。以下为名义交易量数据:

2021 年 9 月: 3.92 亿美元

2022 年 9 月: 4.11 亿美元(同比增长 1.05 倍)

2023 年 9 月: 7800 万美元(同比下降 0.19 倍,交易量下降 81% )

2024 年 9 月: 8.66 亿美元(同比增长 10.99% )

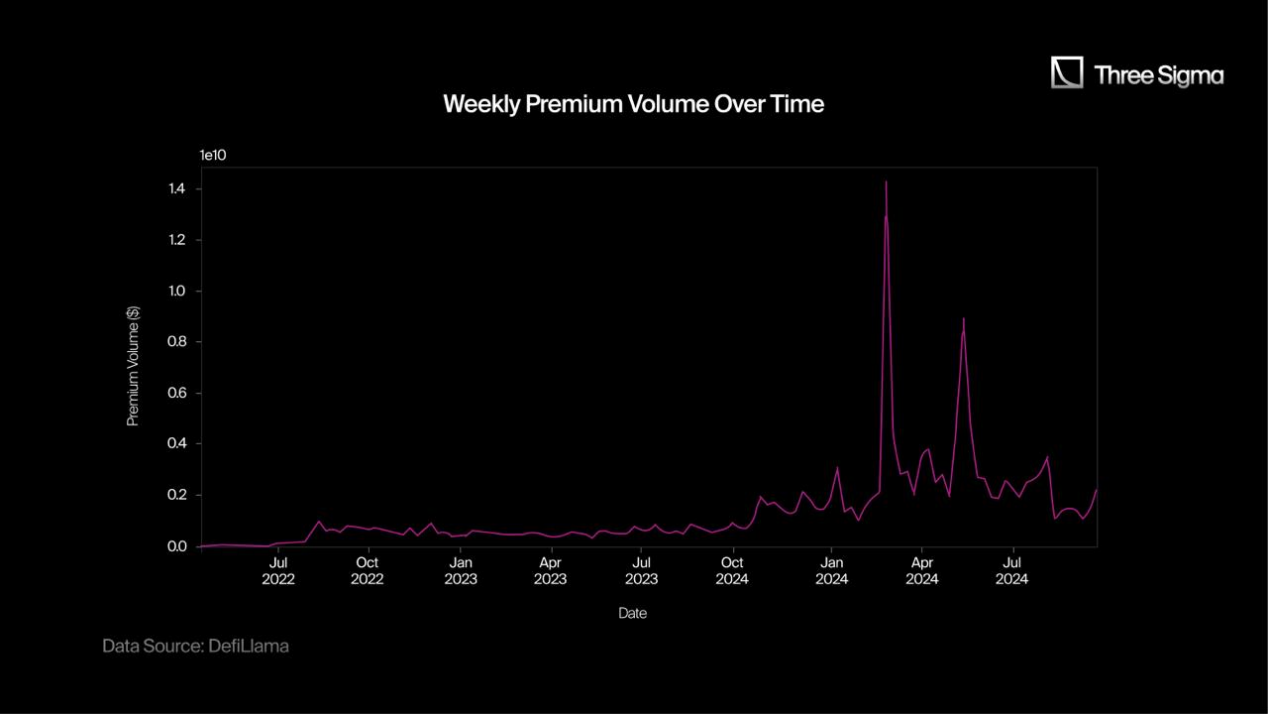

除了名义交易量激增之外,市场健康状况的另一项关键指标是溢价交易量——买家为期权支付给卖家的金额。2022 年至 2024 年强劲复苏的数据证据:

2022 年 9 月: 380 万美元

2023 年 9 月: 330 万美元(同比变化: 0.87 倍)

2024 年 9 月: 1030 万美元(同比变化: 3.11 倍)

溢价交易量的增长凸显了对 DeFi 期权的新需求,因为买家愿意在 2024 年支付比前几年高得多的溢价。这反映了市场的一种转变,新产品和更复杂的策略正在推动期权领域的参与度和信心上升。

虽然名义交易量在 2023 年至 2024 年间飙升了 18 倍,但流动性提供商(LP)的溢价仅增长了 3.7 倍。这种差异表明,虽然交易活动激增,但其中很大一部分是由廉价期权推动的,很可能是价外期权(OTM)。高交易量可能令人印象深刻,但较低的溢价增长表明,市场仍由低成本、高风险的期权主导。

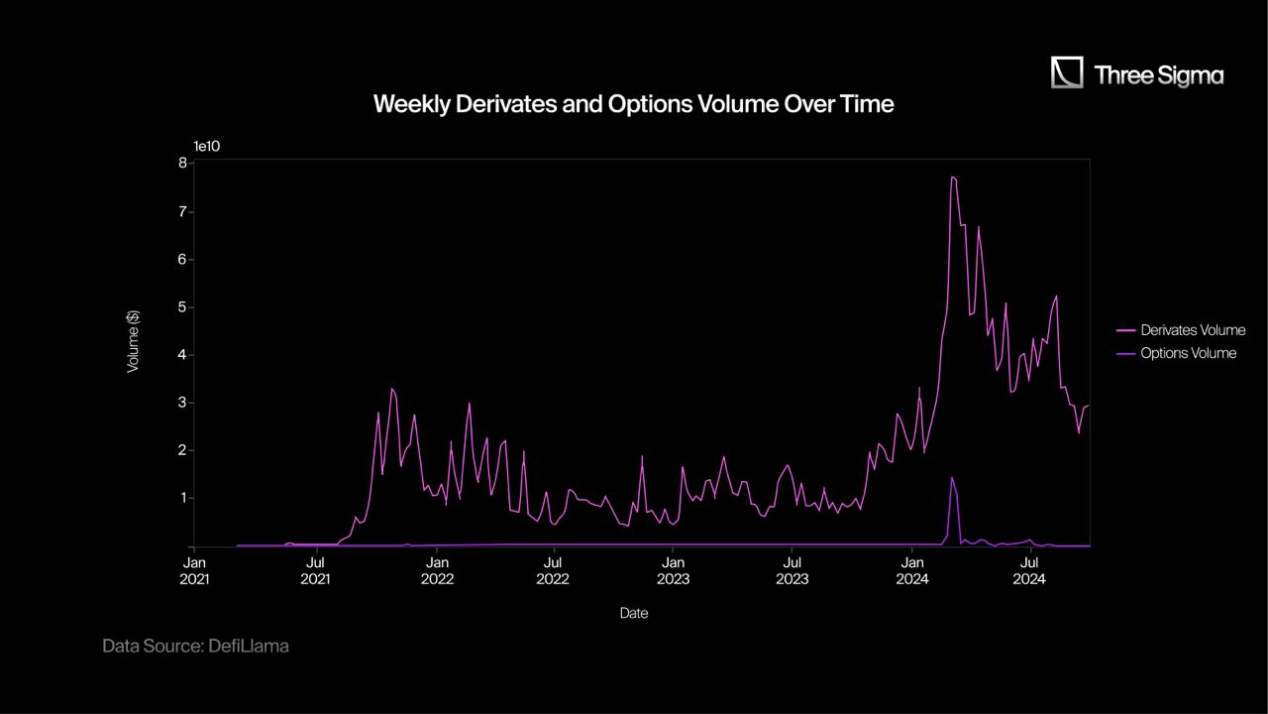

2022 年 9 月:永续合约的交易量是期权的 85 倍

2023 年 9 月:这一差距扩大到 400 倍

2024 年 9 月:已缩小至 160 倍

尽管 DeFi 期权领域一直难以与永续合约的规模相匹配,但并非没有发展希望。当回顾一年前的研究时,尽管发展不均衡,但很明显这个行业正在增长。大多数用户仍然倾向于永续合约,因为简单易用、流动性强,使得期权协议处于更具挑战性的境地。

期权领域被严重掩盖,许多项目继续在一个仍然由永续合约主导的市场上与 PMF 较劲。

关键问题仍然是:未来对 DeFi 期权的需求来自哪里?当交易员寻求更复杂的策略时,DeFi 期权能否开拓出自己的利基市场,或者永续合约是否会继续主导链上衍生品领域?

Arrow Markets — 使用 RFQ 系统并在 Avalanche 上推出

Ithaca — 具有链下订单簿和链上结算功能

Predy V 6 — 预计很快就会推出基于意图的期权

Valorem — 正在使用链下流式 RFQ 系统。可惜它已经过时了。

Limitless — 一个无预言机和无清算的平台,在这个平台上,Uniswap LP 即使在流动性头寸超出范围时,也可以通过将其借给交易者/借款人来产生收益。

3 Jane — Ribbon 分叉,早期存款者可以获得更多收益。

Strands — 基于 Lyra 和 CME 的结构化产品,允许交易者将他们的备兑看涨期权进行代币化。

SuperHedge — 允许用户在 AAVE 或 Ethena 等平台上部署资产,在 Pendle 上质押收益代币,并使用部分收益购买期权。

ClearDAO — 提供期权 SDK。

Jasper Vault — 提供 0 DTE 和 2 小时期权,具有许可流动性和内部定价预言机。

Sharwa (Dedelend) — 最初是 Ryks、Hegic、Premia 等的聚合器,即将发布的版本将引入 10 倍的杠杆,使用 WBTC、WETH 和 USDC 作为抵押品,由 Hegic 提供支持。

tealfinance — 是一个可比较不同平台(如 bitbit)价格的聚合器。

Umoja — 通过根据市场走势调整代币和永续合约投资组合中的头寸来创建合成期权。

DeFi 期权领域内的订单簿格局可以分为两大类:提供订单簿作为其他人构建基础设施的协议,以及作为交易平台的协议。事实是残酷的, 6 家中有 3 家出局了。下面深入了解一下发生了什么:

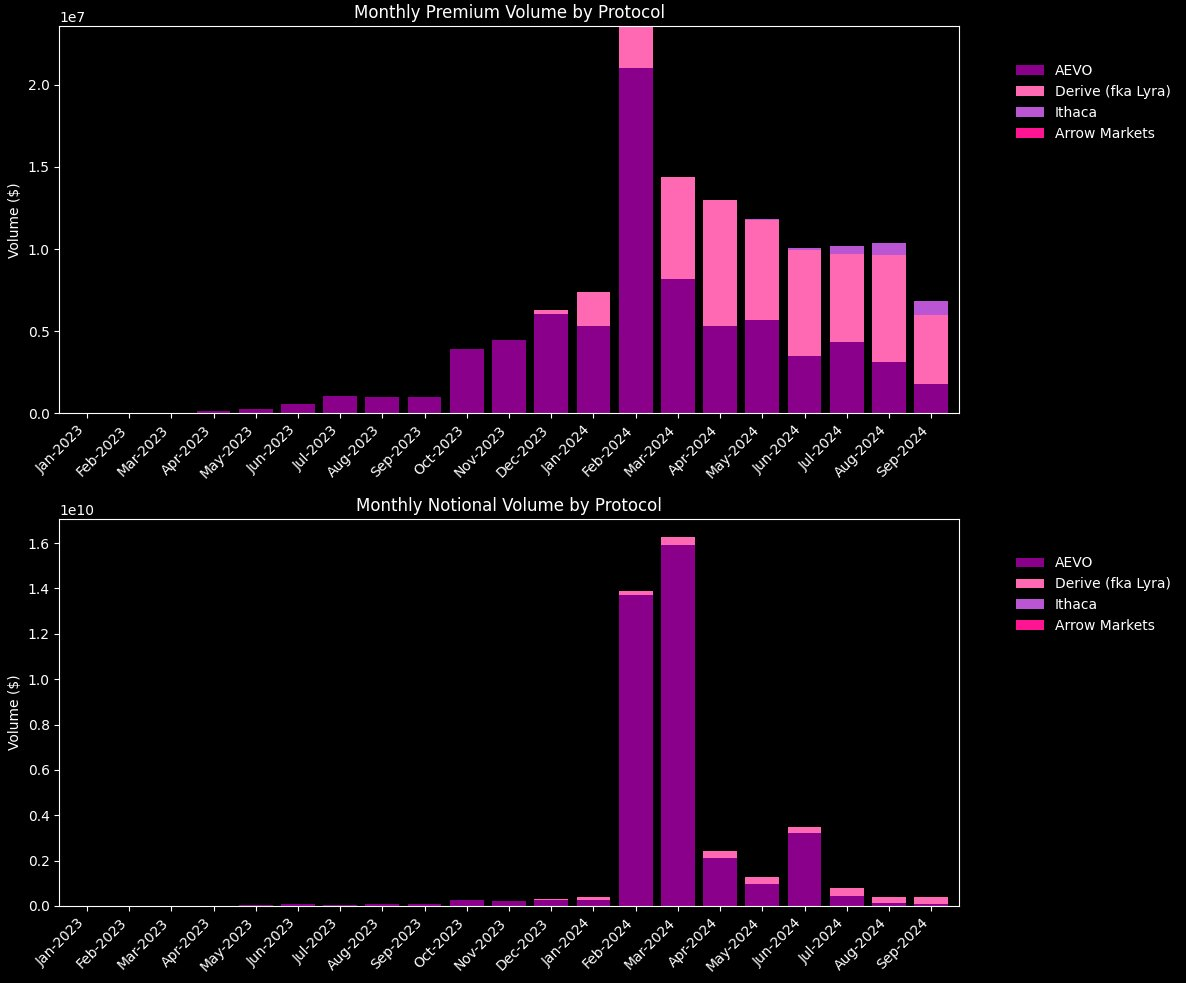

AEVO — 作为链上期权市场的顶级竞争者,其崛起很简单:积分挖矿。AEVO 为交易者提供了在适当的抵押品下 10 倍做多单个比特币的能力,或者购买超低价虚值 (OTM) 期权的能力。例如,一份名义价值 4 万美元的期权,如果卖家愿意承销,只需要几分钱就能买到。

(PANews 注:虚值期权是指期权的行权价格使其不具有内在价值。对于看涨期权,行权价格高于当前市场价格;对于看跌期权,行权价格低于市场价格)

这使得 AEVO 的月交易量达到了数十亿美元,创下了协议和整个链上期权市场的历史新高。

虽然名义交易量激增,但由于远期 OTM 期权数量庞大,溢价仍然很低。考虑到 3 月份的交易量为 160 亿美元,而 4 月份为 20 亿美元——尽管交易量增加了 8 倍,但溢价仅高出 50% (820 万美元 vs 530 万美元)。即使不再实施积分挖矿计划,AEVO 仍然是名义交易量最高的协议之一。

Derive (fka Lyra) — 从 Synthetix 生态系统过渡后,Derive 现在在 Optimism (OP) Stack 上运行其应用链 Derive Chain。通过转向订单簿模型,Derive 提供了更高效的交易体验,每月结算量在 2 -3 亿美元之间。

Opium — 曾经是一家基础层基础设施提供商,现已转向专注于零日到期(0 DTE)期权,反映了散户市场对 TradFi 中短期工具日益增长的兴趣。

Opyn — 尽管其期权套件早期取得了成功,但 Opyn 从未通过它创造任何收入。此后,该团队已转向永续合约。

Psyoptions — 已停止运营,没有明确的发展方向。

Zeta — 已放弃期权,现在完全致力于永续合约,事实证明这对他们来说更具可持续性。

使用内部 AMM 为期权定价的协议。一些协议采用了复杂的流动性提供策略,而另一些则更简单,更多地依赖于其 LP 的风险。如今, 10 个协议中有 3 个已经转型或关闭。

Deri — 随着V4协议的推出,Deri 在 Linea 上吸引了大量资金,现在提供永续合约和永续衍生品,其流动资金池充当所有交易的对手方。

Hegic — 在 2024 年夏天推出了 0 DTE 期权,但其核心产品一键策略多年来一直保持不变。

IVX — 在 Berachain 上提供 0 DTE。

Premia — V3采用混合模式,结合了 Arbitrum One 上的 CLAMM 和 Arbitrum Nova 上的链上订单簿。月交易量在 600 万美元到 1500 万美元之间,该团队计划推出 premium V4,改善抵押并引入永续合约。

Rysk — 在V1成功之后,Rysk 现在专注于构建 Rysk V2,将为去中心化订单簿 DEX 创建保险库,允许做市商从这些金库中签署订单。

Stryke (fka DoPeX) — 通过引入 CLAMM 成功地改造了他们的 AMM,并设法扭转了局面。在过去的一年里,每月的交易量达到 2000 万至 5000 万美元。在品牌重塑过程中,Stryke 也从他们的双代币模型(DPX / rDPX)迁移到 SYK,弃用 rDPX 代币。现在,xSYK 表示 SYK 代币的质押版本。

Thales — 为在以太坊网络上交易二元期权和链上衍生品提供支持。尽管该协议属于小众市场,但每月交易量始终保持在 500 万美元左右。然而截至 2024 年下半年,交易量已降至每月 100 万美元,低于今年早些时候的较高水平。

Ntropika — 他们似乎从未成功推出。尽管在 2020 年 8 月从一级风投公司筹集了 320 万美元,并在 2022 年从 NFT 销售中又筹集了 1200 万美元,但此后几乎没有任何动静。Rug pull?开发问题?社区一无所知。

Oddz — 最初是一个期权-AMM 协议,后来 Oddz 转向成为一个永续期权聚合器。

Siren — 曾经基于 AMM,现已转向预言机/RFQ 系统,链下定价由一组精选的白名单提供商(称为 Siren 守护者)管理。

GammaSwap — 在 Arbitrum 上推出,GammaSwap 提供超 20 种资产。一个关键的发展是,他们现在使用内部现货 AMM(Delta Swap)为平台提供支持,而不是 Balancer 或 Uniswap。自 2024 年 1 月启动以来,该协议已促进了约 1.3 亿美元的名义交易量,平均每月 1300 万美元。

Panoptic — 在L2s和 alt-L1s上进行了几次 alpha 测试后,正在为其主网发布做准备,预计在 2024 年底之前上线。

Smilee — 在 Arbitrum 上推出,Smilee 提供 wETH, wBTC, GMX 和 ARB 期权。自 2024 年 3 月启动以来,该协议的名义交易量约为 7100 万美元,平均每月 1000 万美元。

这一领域曾一度占据 DeFi 期权 TVL 的最大份额,但其光彩已明显黯淡—— 13 个协议中有 9 个已经调整或停产其产品。

Cega — 继续提供 knock-in and knock-out vaults,扩展到 Solana 以外,并整合 Pendle YT 代币以获得额外收益。

PODS — 仍然活跃,使用收益资产 (stETH、aUSDC) 购买期权,与其他结构化产品相比,提供了一种独特的方法。

Ribbon — 尽管 TVL 已经下降,团队的重点已经转移到 AEVO,但 Ribbon 仍在运营。

Thetanuts — 继续运营,最近的金库专注于 Pendle 的 PT 代币。

Cally 和 Putty Finance——随着 NFT 市场降温,这两个协议都在努力寻找适合市场的产品。

JonesDAO——弃用了其期权金库,标志着他们不再参与期权领域。

Katana——于 2023 年 4 月 4 日通过并购交易被 PsyFi 收购。

Knox Vaults——作为更广泛的战略转变的一部分,集成到 Premia 的V3生态系统中。

Polynomial—— 转向成为衍生品L2,现在专注于永续合约。

Polysynth(现为 Olive)——关闭期权金库,转向成为跨L1和L2的通用聚合流动性层。

Primitive——没有获得显著的吸引力。该团队目前专注于构建 Pluto(Pluto Labs)

PsyOptions — 尽管收购了 Katana,但 PsyOptions 于 2024 年 6 月关闭其金库和其他产品。

StakeDAO — 不再提供期权金库。

历史会重演吗?

以 AEVO 和 Derive 等订单簿为首的链上期权交易量的复苏,预示着积极的趋势,但它提出了关于去中心化的重要问题。就像永续市场一样,完全的链上和去中心化可能不再像以前那样具有吸引力。相反,协议正在转向中心化的L2或应用链,以便更好地控制构建高效订单簿所需的关键参数。

像 GammaSwap 和 Smilee 这样的新协议为吸引新用户进行期权交易提供了希望,但市场仍然残酷无情。俗话说,历史不会重演,但往往是押韵的。很有可能在一年内,这里列出的几个协议将不再运行,这证明了 DeFi 市场的无情和快速发展的本质。

然而,尽管面临挑战,期权交易活动的增加是不可否认的。由于永续合约市场规模仍比期权市场规模高约百倍,期权协议面临的挑战是让经验不足的用户也能使用其产品。

相关阅读:万事俱备,只欠东风:探索去中心化期权